الثروة من الدائن إلى المدين

أسفرت الأزمة المصرفية عن التمييز بين ثلاث شرائح من المودعين:

- أصحاب الودائع الضخمة التي لم تتعرض للمساس، بل وجد بعضها الطريق السريع للخروج من المصارف إلى ملاذاتٍ أكثر أماناً. في عام 2019 كان في رصيد أصحاب الودائع الكبيرة التي تفوق قيمة الواحدة منها المليون دولار، أكثر من 82 مليار دولار، أما اليوم فهي لا تتجاوز الـ50 مليار دولار. هذه الفئة التي تشكل جزءاً صغيراً من المودعين وهي تمثّل الأسر الثرية التي تربطها علاقات جيدة مع أصحاب المصارف، وقد كانت قادرة على تهريب قسم من أموالها إلى الخارج من دون المساس بقيمتها أو بقيمة الفوائد الفاحشة التي راكمتها عبر السنين. بهذه الحالة، تكون هذه الفئة قد حافظت على ثروتها كاملة.

- أصحاب الودائع المتوسطة والصغيرة الحجم العائدة للأسر المتوسطة الدخل التي لجأت الى المصارف من أجل حفظ مدّخراتها. هذه الشريحة باتت اليوم مجبرة على سحب أموالها وفقاً لتعاميم مصرف لبنان المجحفة بسبب حاجتها إلى السيولة. فهي إما أُسر فقدت الوظيفة التي تعتاش على مردودها، وتصرف اليوم مما ادّخرته، أو أن دخلها لم يعد كافياً في ظل جنون الأسعار، أو أنها من أصحاب المعاشات التقاعدية التي باتت في وضع ضعيف لتعويض الفروق بين القوّة الشرائية لمعاشاتها التقاعدية التي كانت تتوقعها وما تتلقاه اليوم. عملياً، هذه الفئة تدفع ضريبة التضخم المفرط من مدّخراتها وجنى أعمارها.

- الذين فضّلوا سحب كامل وديعتهم أو جزء منها عبر شيك مصرفي. فقد لجأ بعض المودعين إلى الشيكات المصرفية كإحدى الأدوات لتحرير أموالهم المحتجزة داخل المصارف. والشيكات المصرفية هي إحدى الحيل التي ابتدعتها المصارف المفلسة من أجل التخلّص قدر الإمكان من الودائع لديها. المصارف ترفض تسليم الوديعة «التي لا تملكها كاملة» إلا بموجب التعاميم، أو من خلال شيكٍ مصرفيٍ لا يعبّر عن القيمة الحقيقية للوديعة. وهي طريقة تعسفية بحق أصحاب الودائع، فتجارة الشيك المصرفي باتت سوقاً تتغير أسعارها بحسب سعر صرف الدولار، إذ إن سعر الشيك لا يمثّل في أحسن الحالات أكثر من 30% من قيمته. وعلى سبيل المثال، حين يلجأ المودع إلى سحب وديعته البالغة 50 ألف دولار عبر شيك مصرفي، لن يجد من يصرف له هذا المبلغ كاملاً مقابل دولارات نقدية. أفضل عرض يتلقاه هو حصوله على نحو 20% من قيمة الشيك نقداً بحسب السعر الرائج اليوم، أي ما يعادل 10 آلاف دولار من قيمة وديعته فقط. غالباً ما يفضّل المودع قبول المقايضة بهذا الكم من الأوراق النقدية كونه بات قادراً على الأقل على امتلاكها بدلاً من بقائها محتجزة في المصرف أو حبراً على ورق. وهو سلوك طبيعي في ظل المصير المجهول للأموال داخل المصارف. إلّا أن الالتباس يقع لجهة المتخلّي عن الدولارات مقابل أموال مسجونة. لن يكون على أحد القبول بمقايضة العملة الصعبة لديه مقابل أموال محتجزة في البنك إلّا من كان عليه قرض ويتوجب عليه إيفاء التزاماته. وحده المقترض من يهتم لأمر الشيكات، وهو المستفيد من هذه العملية لأنه بواسطة 10 آلاف دولار يمكنه أن يشتري شيكاً يسدّد به قرضه البالغ 50 ألف دولار. فبهذه العملية يكون المقترض قد سدّد التزاماته ودفع أموالاً تقلُّ قيمتها عن تلك التي حصل عليها قبل الأزمة. وفي الجهة الأخرى، خسر المودع جزءاً من أمواله التي ادّخرها في المصرف، وذهب جزء من قوّته الشرائية الحقيقية إلى المدين من المصرف.

هذا الواقع يجعل من المقترض الجهة الأكثر استفادة من الأزمة. فالتضخم النقدي استلزم إعادة توزيع الثروة من أشخاص ازدادت أصولهم بشكل أبطأ في الأسعار نتيجة تدهور العملة، إلى أشخاص ارتفعت أصولهم بسرعة أكبر في السعر بدل القيمة الحقيقة. وما حدث في قطاع العقارات يظهر جلياً نوع المضاربات التي حصلت، فالمستفيدون الأوائل من الشيكات المصرفية هم المطوّرون العقاريون الذين سدّدوا غالبية ديونهم بكلفة أقل من ما يتوجب عليهم دفعها بفعل حركة البيع هذه.

الأكثر ربحاً

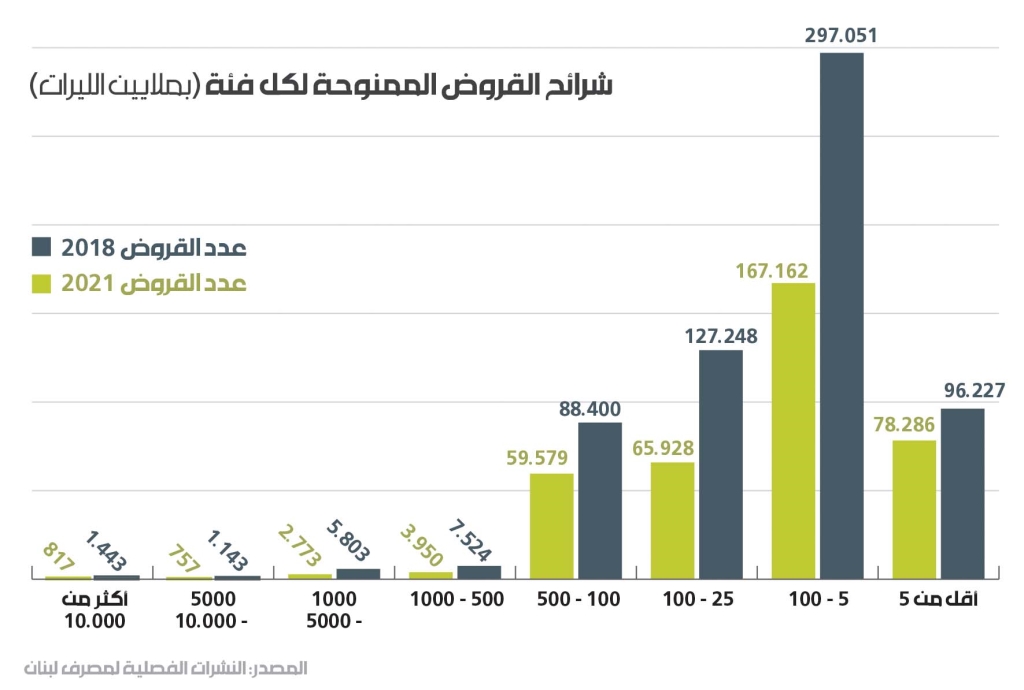

في نهاية عام 2018 بلغت قيمة القروض المصرفية نحو 69.5 مليار دولار، أما في عام 2021 فانخفضت قيمة القروض إلى 38.7 مليار دولار. نصفها يعود الى مقترضين تتجاوز قروضهم 10 مليارات ليرة، في حين أن نسبتهم لا تتجاوز 0.3% من إجمالي المقترضين. أما النصف الآخر فتتوزع على أكثر من 98% من المقترضين، تُراوح قروضهم ما بين 5 ملايين و500 مليون ليرة. جزء مهم من هذه القروض وأكبرها، كان مدعوماً. وفي حين أنَّ قطاعَي الزراعةِ والصناعةِ مجتمعين لم يحظيا بأكثر من 4% من هذه القروض، حصد الأفراد على 85% منها. 20% من ضمنها كانت حصّة القروض السكنية. وظهر أن من استفاد من برنامج القروض المدعومة هم مجموعة من الجامعات والمستشفيات والمؤسسات التجارية الخاصة (راجع«الأخبار»، 18 آذار 2021)، فضلاً عن بعض السياسيين ورجال الأعمال المقرّبين من المصارف. لأن المصارف تفضّل دائماً منح القروض للأشخاص والشركات الأكثر جدارة ائتمانية، والجدارة الائتمانية هي قيمة الضمانات وإحدى دلالات الثروة. شركات تابعة للرئيس نجيب ميقاتي وعائلته مثلاً، حصلت على قروض عدّة بفوائد شبه معدومة لشراء عقارات وشقق سكنية، مقابل تسديد الخزينة العامة «من الضرائب المفروضة على الشعب» لفوائد قروضهم. لا تقتصر المسألة على حصول من لا يستحق على قروض مدعومة بالمال العام، بل يقع لبّ المشكلة في أن التدفقات المالية السخية وودائع المغتربين التي دُرّت في السنوات الماضية على المصارف اللبنانية، ذهبت بمعظمها إما لتوسيع مشاريع رجال الأعمال وامتلاك العقارات، أو المضاربة والاكتتاب بها في الدين العام. وأمام الواقع، فإن هؤلاء المقترضين هم الأكثر صموداً والأكثر ربحاً من الأزمة. تبدّدت ديونهم وازدادت ثروتهم. ما جرى يُعدّ إعادة توزيع للثروة من صغار المدّخرين وباقي الشعب الذي طاوله التضخم، إلى كبار المقترضين والمصرفيين ورجال الأعمال الذين سبق لهم واستفادوا من أموال المودعين.

لبنان VS الخارج: النتائج مختلفة

من المتوقع دائماً وجود اختلاف في ظروف الأسر المعيشية داخل أي مجتمع. وإلى جانب عدم المساواة الكامنة في الدخل، هناك عوامل أخرى من شأنها أن تؤدي الى تفاوت في توزّع المدّخرات والثروة. الأسر الثرية أو المرتفعة الدخل هي على الدوام من الجهات الدائنة للقطاع المصرفي. والمصارف تلعب دور الوسيط ما بين الأسر القادرة على ادّخار جزء من دخلها وبين الجهات التي تبحث عن السيولة والمال (باقي الأسر من الطبقات المتوسطة والفقيرة، الشركات على أنواعها، الحكومات). والحكومات قبل الحرب العالمية الثانية كانت تُمثّل أكبر المدينين للقطاع المصرفي تليها الشركات التجارية ثم الأفراد. وفي حالة تدهور العملة أو التضخم، يُنقل جزء من ثروة الأسر إلى المقترض (الحكومة). وإذا اعتبرنا أن الحكومة تشكّل كياناً منفصلاً، فيمكن اعتبار أنها حقّقت ربحاً على حساب الأسر. لكنّ الأسر في هذه الحالة، جلّها من الأثرياء الذين كانوا قادرين على الادّخار وإيداع أموالهم في المصارف، ويقعون في الطبقة العليا أو في الشريحة العليا للطبقة الوسطى. وبالتالي فإن زيادة ثروة الحكومة كانت تُحقق بفعل انخفاض الكلفة الحقيقية لديونها في المصارف. ما يعني أن الحكومة ستُبقي على الخدمات ذاتها، من دون اضطرارها لزيادة الضرائب نتيجة التضخم. وبهذه الحالة تكون الثروة قد اتجهت إلى منحى أكثر عدالة في التوزيع جرّاء التضخم.

كذلك في البلدان التي تعمل فيها المصارف من أجل تأمين السيولة لتنشيط المؤسسات ودعم المشاريع الناشئة والأسر المحدودة الدخل، يكون التضخم قناة لإعادة توزيع الثروة من الدائنين إلى المدينين، أي إلى حاملي الديون والموظفين ذوي الرواتب الثابتة من القطاع الأسري. الفائزون هم الطبقة الوسطى، التي تملك أكبر صافي ديون، والخاسرون الرئيسيون من التضخّم هم الفقراء والأغنياء. الأغنياء لديهم ديون قليلة نسبياً ويحتفظون بجزء من ثروتهم في المصارف، وقد فقدوا جزءاً من قيمتها. أمّا الفقراء فلديهم ديون قليلة أيضاً (لن يقرضهم أحد) ويحتفظون بالأصول القليلة التي يملكونها بأشكال نقدية. ينفقون المزيد من الأموال على السلع الاستهلاكية وأقل على الأصول المالية. تحديداً على السلع التي ترتفع أسعارها بشكل أسرع كالمواد الغذائية، والتي تشكّل نصيباً كبيراً من سلة استهلاكهم.

إلى جانب عدم المساواة في الدخل السائد حول العالم لأسباب فكرية وبنيوية، تلعب الأزمات دوراً مهماً في زيادة التفاوت في توزيع المدّخرات والثروة. وأسوأ ما يمكن أن تسبّبه هو إعادة تشكيل الثروة وتوزيعها بشكل غير عادل. وهذا الأمر حصل بالفعل في لبنان بسبب طريقة إدارة الأزمة خلال السنتين الماضيتين

كذلك يخسر الفقراء أيضاً، باعتبارهم متلقّين متأخّرين للأموال الجديدة. فالمستفيدون الأوّلون هم من القطاعات المالية بشكل أساسي (يجب ألّا ننسى أن عرض النقود لا يدخل الاقتصاد بطريقة موحّدة أبداً، ولا يؤثر على الأسعار بالتساوي. بل يتمّ في الواقع عرض النقود بشكل غير متساوٍ وعبر قنواتٍ معيّنة، ما يخلق عدم تجانس وعدم مساواة في المال الجديد. لذا، فقد زادت حصّة الحكومة من الثروة نتيجة استحواذها على جزء من ثروة الطبقات الغنية، ويفترض بأنها باتت قادرة على إنقاذ الفئات الهشّة وزيادة الدعم الاجتماعي للأسر الفقيرة.

لكنّ المشهد اللبناني يختلف كلياً عن هذا الطرح. الودائع في المصارف لا تعود للأسر الغنية فقط، بل كانت الفوائد تستقطب الكثير من مدّخرات الطبقات المتوسطة والميسورة. ومن ثم تُوظف معظمها في سندات الخزينة أو لدى مصرف لبنان. ولم تكن برامج القروض موجّهة لمصلحة المؤسسات الصغيرة والقطاعات الإنتاجية. وحدها المصارف من كان يقرر الجهة التي ستحصل على القروض، ولم تخدم قطاع الأسر واستهلاكاتها بقدر ما خدمت المصرفيين وعمليات الريع والمضاربة. كذلك بالنسبة إلى قروض الحكومة اللبنانية، فقد كانت ديون الحكومة هي النتيجة الصافية لجميع السلف بالدولار التي قدمها مصرف لبنان إلى الحكومات منذ عام 2009 وحتى 2019 لإتمام عمليات مختلفة مثل استيراد الفيول، وتسديد الفوائد بالدولار، وعمليات الاستيراد الأخرى. لكنّ هذا الدين الحكومي بالدولار لمصلحة مصرف لبنان قد سُدّد بكامله بالفعل. والأمر عكسي لجهة مصرف لبنان، حيث كان يعمد إلى مبادلة ما يملكه من سندات خزينة بالليرة اللبنانية بسندات يوروبوند صادرة عن وزارة المالية. سندات اليوروبوند تشكّل مصدراً مهماً للأموال بالعملة الصعبة، إلّا أن مصرف لبنان كان يلجأ لطرحها في السوق لاحقاً بفوائد عالية للحصول على الدولار، لتنتهي بيد المصارف. وبالتالي فإن الحكومة اللبنانية - وزارة المالية كانت على الدوام أهم دائن لمصرف لبنان وبالتالي للمصارف. هذا ما يجعل النتائج على توزيع الدخل والثروة في ظل الأزمة الواقعة، ليست غريبة أبداً.