بعبارة أوضح، إن هذه الخسارة ليست خسارة ناتجة من توظيفات المصارف في سندات اليوروبوندز أو من تسليفاتها للقطاع الخاص، إنما من توظيفاتها بالعملة الأجنبية لدى مصرف لبنان. وقد بلغت هذه الخسائر في نهاية 2021 نحو 73 مليار دولار.

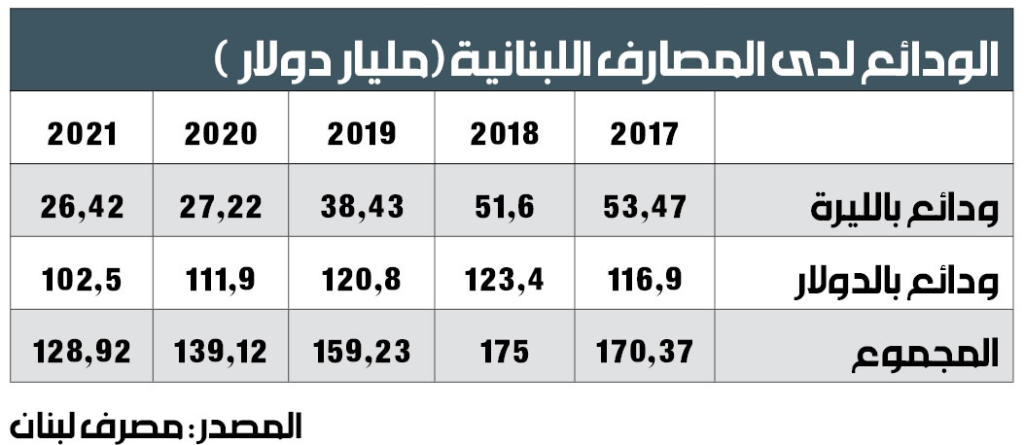

إذاً، ما الذي حصل حتى يتم حصر الخسائر بتوظيفات المصارف لدى مصرف لبنان بالدولار؟ عملياً، فرض مسار الليلرة نفسه على الودائع من خلال آليات مختلفة طُبقت بتعاميم عدّة صدرت عن مصرف لبنان. فهذه الأموال هي التي جمعتها المصارف من الزبائن وأودعتها لدى مصرف لبنان باعتبارها توظيفات مُدرّة للفوائد. لكن عندما تبيّن أن صافي الموجودات الأجنبية لدى مصرف لبنان سلبي، وأن الحصّة الأكبر من هذه الموجودات تعود إلى توظيفات المصارف لديه، بدأت حقيقة الخسارة تظهر بوضوح، ما دفع مصرف لبنان إلى بدء خطّة الليلرة. ففي نهاية 2019 كان مجموع قيمة ودائع الزبائن لدى المصارف 159.2 مليار دولار منها 120.8 ملياراً مقوّمة بالدولار، و38.4 مليار دولار مقوّمة بالليرة، فإنها انخفضت بقيمة 30 مليار دولار لغاية نهاية 2021، ولم يبق منها سوى 102.5 مليار دولار ودائع مقوّمة بالدولار، و26.4 مليار دولار مقوّمة بالليرة اللبنانية.

التراجع في كل بند لا يقاس بنوع العملة المقوّمة فيها، ففي هذه الفترة كانت هناك تحويلات من الليرة إلى الدولار غذّت بند ودائع الدولار على حساب تراجع ودائع الليرة، فضلاً عن مفاعيل الليلرة التي تُرجمت في سحوبات نقدية، وتجارة شيكات مصرفية، وتحويلات محلية أخرى، وبعض التحويلات الخارجية أيضاً التي تُسمّى تهريباً أو مقوننة مثل الدولار الطالبي أو سواها.

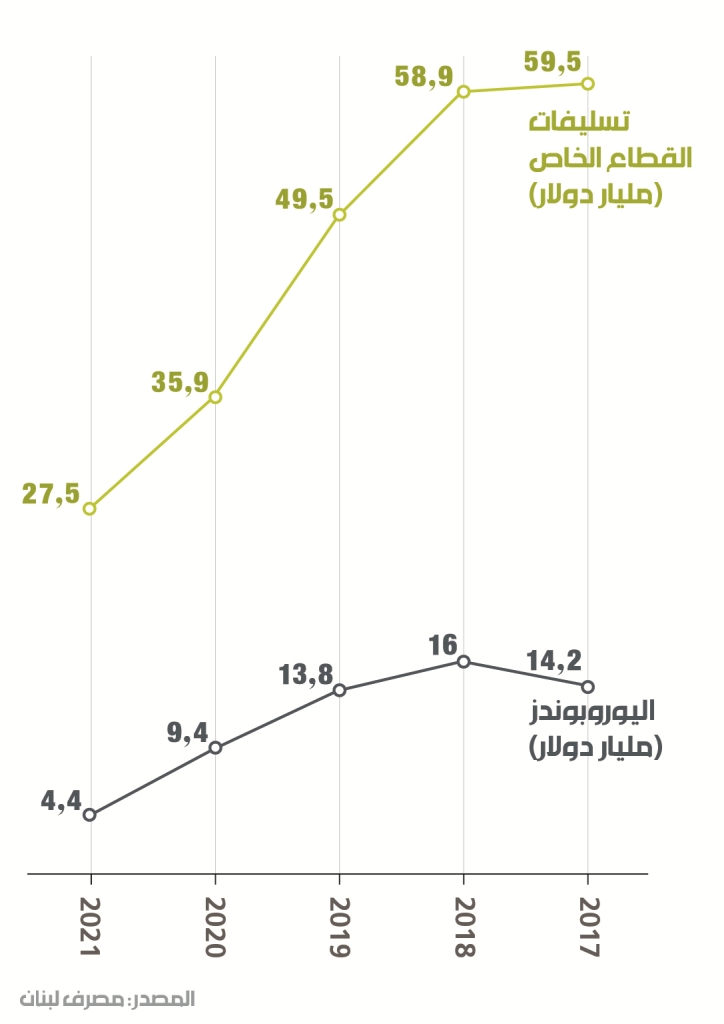

في مقابل هذا التراجع في قيمة الودائع، تراجعت التسليفات بقيمة 22 مليار دولار من 49.5 مليار دولار إلى 27.5 مليار دولار. يعتقد بعض المصرفيين أنه بهذا التراجع تكون المصارف قد صارت في موقع آمن تجاه الخسائر المتوقّعة من هذه التسليفات، أي أنها أخذت مؤونات تجاه القسم الأكبر من توقعات الخسائر، وما تبقّى من قروض عاملة هي قروض لديها قدرة على الاستمرارية والتسديد.

من الآن فصاعداً ستصبح معركة توزيع الخسائر، هي معركة على الصندوق السيادي والسيطرة على إيرادات الدولة

كذلك، تراجعت القيمة المسجّلة في ميزانيات المصارف لسندات اليوروبوندز من 13.7 مليار دولار في نهاية 2019 إلى 4.8 مليارات دولار، إذ إن المصارف باعت سندات بقيمة مقدّرة بنحو ملياري دولار للخارج فيما حملت نحو 6.5 مليارات مؤونات تجاه خسائر متوقّعة في هذه السندات. أي أنها حملت بالفعل أكثر من 55% من الخسائر المتوقّعة رغم أن مصرف لبنان فرض عليها 40% حدّاً أدنى.

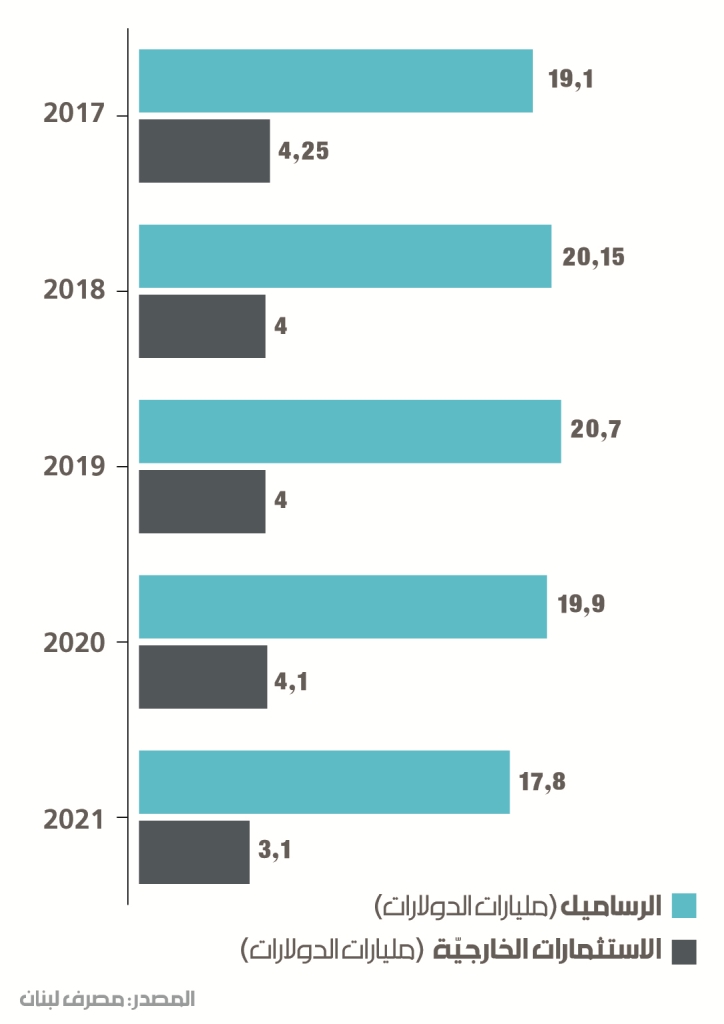

ما الذي خسرته المصارف خلال هذا المسار؟ كان قيمة رساميلها 20.8 مليار دولار في نهاية 2019، لكنها انخفضت إلى 17.8 ملياراً (من ضمنها نحو 8.1 مليارات مسجّلة بالعملة الأجنبية)، كما أن لديها استثمارات في الخارج بقيمة 3.1 مليارات دولار مقارنة مع 4 مليارات دولار، أي أنها لم تسيّل سوى جزء من أملاكها واستثماراتها في الخارج.

عملياً، لم يعد لدى المصارف ما يُقلقها. يمكن القول بأنها باتت قادرة على الادّعاء بأن مصدر القلق الأساسي هو توظيفاتها لدى مصرف لبنان والتي لا تتحمّل مسؤولية مباشرة وحدها عنها، بل تحاول تحميل مصرف لبنان والدولة المسؤولية الأساسية عنها. من الآن فصاعداً ستصبح معركة توزيع الخسائر، هي معركة على الصندوق السيادي والسيطرة على إيرادات الدولة التي ستغطّي هذه الخسائر على فترة غير محدّدة من الزمن... وحتى لو أتيح تحميل المصارف الخسائر بكلّ رساميلها وتذويبها، فإن حجم الخسائر مع مصرف لبنان كبير جداً. فمن أصل 73 مليار دولار، يمكن إطفاء الرساميل كلّها بقيمة 17.8 ملياراً (الاحتساب قبل إعادة تسعير الرساميل وفق سعر صرف جديد وواحد)، وحتى لو جرى إطفاء كل رساميل مصرف لبنان (3 مليارات دولار)، فإن توزيع خسائر بقيمة 52 مليار دولار هو حدث ضخم يتطلب هيركات هائلاً، وسندات دائمة هائلة، ويتطلب أيضاً ليلرة كبيرة أيضاً. بهذا العقل فإن عملية التوزيع سترتب أعباء كبيرة على المجتمع. حتى الآن تكبّد المجتمع خسائر مباشرة بتضخّم يقارب 800%، وخسائر مباشرة لا يمكن تقديرها تتعلق بهجرة العائلات والأسر والأفراد من ذوي الكفاءة والمهارة... لقد دفع لبنان ثمناً باهظاً لتذويب القسم الأصغر من الخسائر، والآن جاء دور القسم الأكبر.